事项

2024 年 9 月,新增社融 37634 亿(前值 30323 亿),新增人民币贷款 15900 亿(前值 9000 亿)。社融存量同比增长 8.0% (前值 8.1% ), M2 同比增长 6.7% (前值 6.3% ), M1 同比增长 -7.4% (前值 -7.3% )。

客观来讲,九月金融数据乏善可陈。特别是站在当下政策密集出台期间,我们认为金融数据的前瞻性远比解读当下数据更为重要。因此我们本篇点评聚焦金融的一些前瞻指标,尝试在当下政策频出的情境下,通过金融指标“跟住”政策的力度。

核心观点

1 、当下各部委政策频出的情境下,市场对于风险资产可以更乐观一些,顺势而为。

2、如果企业居民存款剪刀差持续向上修复,那么对应资本市场的风险偏好或逐步回升,股债系统性切换,趋势性空债多股。

3、如果后续银行体系资产增速持续抬升,我们对于未来半年的基建投资可以更乐观一些;如果后续银行向非银投放资金规模占银行体系总资产比重持续走高,小盘股可能也会有更广阔的机会。

4、如果居民存款/沪深股票总市值这一指标逼近1.05左右的话,历史经验来看市场或开始有大幅调整的可能。当下,居民存款规模大致是沪深股票市值的1.77倍。

报告摘要

决定偏股还是偏债的指标——企业居民存款剪刀差

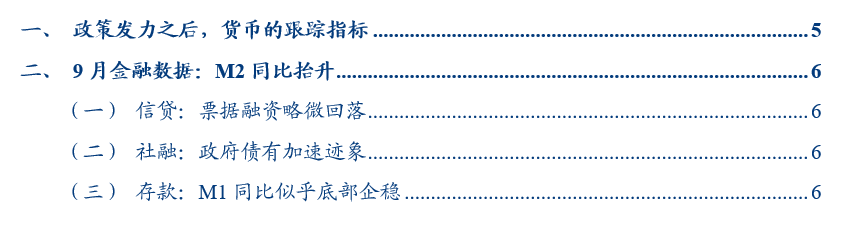

1、指标关系:企业居民存款剪刀差领先PMI大致半年左右,领先万得全A净利润大致三到四个季度,是我们判断经济修复,信用扩张的最先行指标。

2、指标含义:经济的运行来自于循环。而经济行为的循环主要发生在企业和居民之间。企业给居民发放工资,分享收益,居民则用该收入投资消费,钱回流企业。因此企业和居民货币多寡的边际变化——即企业居民存款剪刀差便是刻画这一循环的有效指标。如果该指标回升,那么意味着企业把工资发给居民之后,居民投资消费意愿较为旺盛,类似于2017年,2020年~2021年,经济周期运行向上;但如果该指标回落,意味着企业把工资发给居民之后,居民边际上更愿意形成存款,钱没有办法流回企业,那么类似于2018年,2022~2023年,经济自然偏弱。

3、指标现状:9月企业居民存款剪刀差在连续7月下滑后,首次止跌企稳。如果后续企业居民存款剪刀差能持续改善,这可能意味着权益风偏持续改善的概率在逐步提升。

如果偏股,决定市场风格的指标

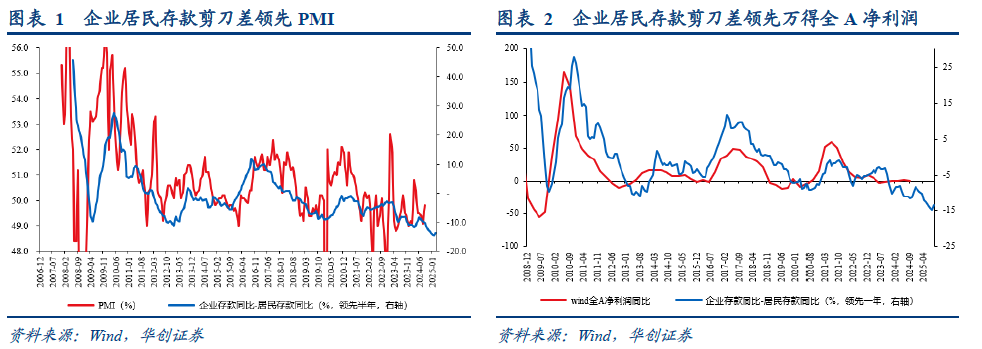

1、银行体系资产同比——研判基建投资的先行指标

①指标关系:银行体系总资产同比领先广义口径的基建投资大致半年左右,领先国有及国有控股单位投资同比大概一个季度左右。

②指标含义:企业中长期贷款投向较多用于基建,且中小城市城投多与当地城农商行绑定较深,因此银行体系的扩表意愿,决定了基建投资的融资情况。

③指标现状:三季度银行体系总资产同比持续修复,这或许预示后续基建投资和国有及国有控股企业投资或有阶段性抬升的可能。

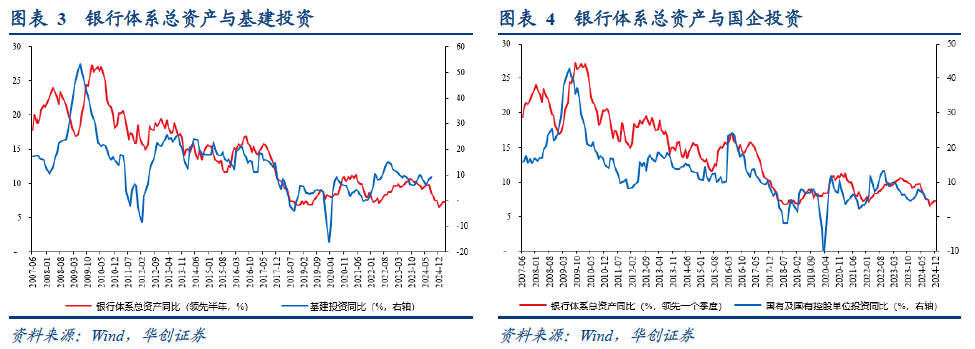

2、银行体系向非银投放资金占银行总资产比重——研判大盘小盘的指标

①指标关系:银行体系向非银投放资金占银行总资产比重是研判市场风格倾向于大盘还是小盘的观测指标。

②指标逻辑:如果银行向非银投放资金占银行总资产比重提升,意味着银行扩表更依赖资金流向非银,在此情景下非银机构流动性相对宽松,小盘提升幅度更大;但如果向非银占银行总资产比重回落,对应银行抑制资金流向非银,非银流动性受到冲击,小盘相对大盘自然偏弱。

③指标现状:三季度银行体系向非银投放资金占其总资产比重小幅修复,后续如果该指标再度回落,那么小盘股或存在一定程度的风险。

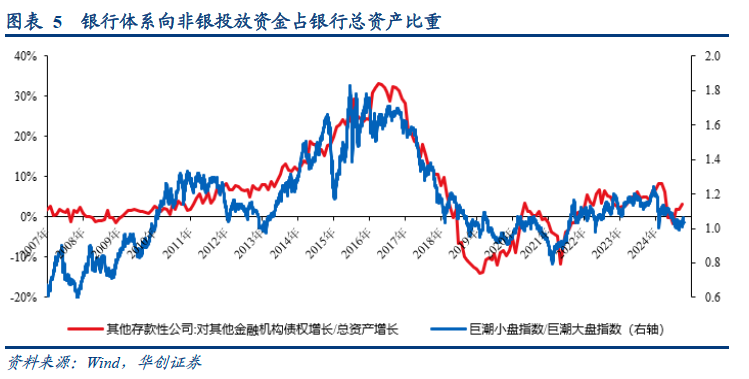

如果股票持续修复,判断市场见顶的指标——居民存款/沪深股票总市值。

1、指标关系:如果居民存款/沪深股票市值这一比值接近1.05左右的情境下(对应居民存款规模是沪深股票市值的1.05倍),那么万得全A指数大概率呈现回落的态势。

2、指标现状:截至9月30日,当下居民存款规模大致是沪深股票市值的1.77倍。

风险提示: 货币政策超预期,财政政策超预期

报告目录

报告正文

参照前期报告《政策底明确——6句话极简解读9月政治局会议》,我们提示资产配置而言,未来可能有两种方式:

情景1:从年底政治局会议到明年两会,财政政策力度较大。利润领先指标在财政带动下能出现向上的拐点。

情景1下的投资节奏:

1)第一段:从现在到利润领先指标出现拐点:宽货币走在扩信用之前,债券不悲观,高股息攻守兼备,风险偏好见底回升,小票躁动增加,估值迎来修复。

2)第二段:从利润领先指标出现拐点到利润出现拐点:风险偏好全面回升,股债系统性切换,趋势性空债多股,周期或占优,周期中供需格局好的(如煤炭)弹性或更大。成长与消费逐渐开花,股市趋势性行情开启。趋势性行情的主线取决于供给侧改革和需求侧的抓手。

3)第三段:利润出现拐点,消费或更占优。

情景2:从年底政治局会议到明年两会,财政仍不及预期(或者是资金力度不够大,或者是未起到改善经济循环的效果)。

情景2的投资节奏:对于A股,结构可能极致分化。偏强的是高股息。高股息经历多次验证强化后,明年有望走向真正的下半场,即泡沫化。对于债券,则10年国债利率或将趋近1.5%左右(或者由于资产荒加剧,或者由于物价持续低迷)。

对于上述不同情境的区分,我们本文尝试提出一些跟踪指标。

一、政策发力之后,货币的跟踪指标

首先,区分情景一还是情景二的指标,我们提示跟踪“企业居民存款剪刀差”。这一指标领先表征经济景气程度的PMI大致半年左右,领先万得全A净利润大致三到四个季度,是我们判断经济修复,信用扩张的最先行指标。其背后逻辑在于:

经济的运行来自于循环。按照国际通行的核算原则,全社会经济主体分为居民,非金融性公司,金融性公司,政府和国外五大部门。日常经济运行中,政府部门行为和金融部门行为都有政策外生施加影响的能力,出口属于外部冲击影响,而经济行为的循环主要发生在企业和居民之间。企业给居民发放工资,分享收益,居民则用该收入投资消费,钱回流企业。因此企业和居民货币多寡的边际变化——即企业居民存款剪刀差便是刻画这一循环的有效指标。如果该指标回升,那么意味着企业把工资发给居民之后,居民投资消费意愿较为旺盛,类似于2017年,2020年~2021年,经济周期运行向上;但如果该指标回落,意味着企业把工资发给居民之后,居民边际上更愿意形成存款,钱没有办法流回企业,那么类似于2018年,2022~2023年,经济自然偏弱。

当下的情况是,9月企业居民存款剪刀差在连续7月下滑后,首次止跌企稳。如果后续企业居民存款剪刀差能持续改善,这可能意味着情景一的概率在逐步抬升。

其次,如果投资情景步入情景一之后,风偏提升的背景下投资标的选择,我们建议观察两个指标:

一是跟踪投资规模的银行业总资产同比。历史经验来看,银行体系总资产领先广义口径的基建投资大致半年左右,领先国有及国有控股单位投资同比大概一个季度左右。

其背后逻辑在于,企业中长期贷款投向较多用于基建,且中小城市城投多与当地城农商行绑定较深,因此银行体系的扩表意愿,决定了基建投资的融资情况。近年数据推测来看,企业中长期贷款增量中,四成左右是用于基建。

三季度该指标持续同比修复,这或许预示后续基建投资和国有及国有控股企业投资或有阶段性抬升的可能。

二是跟踪银行体系向非银投放资金占银行总资产比重。历史经验来看,银行体系向非银投放资金占银行总资产比重是研判市场风格倾向于大盘还是小盘的观测指标。

其背后逻辑在于,如果银行向非银投放资金占银行总资产比重提升,意味着银行扩表更依赖资金流向非银,在此情景下非银机构流动性相对宽松,小盘提升幅度更大;但如果向非银占银行总资产比重回落,对应银行抑制资金流向非银,非银流动性受到冲击,小盘相对大盘自然偏弱。

三季度银行体系向非银投放资金占其总资产比重小幅修复,后续如果该指标再度回落,那么小盘股或存在一定程度的风险。

第三,如果后续企业利润如期修复,市场风险偏好持续回升,关于市场是否见顶的判断,我们提示观测居民存款/沪深股市总市值这一指标。历史经验来看,如果居民存款/沪深股票市值这一比值接近1.05左右的情境下(对应居民存款规模是沪深股票市值的1.05倍),那么万得全A指数大概率呈现回落的态势。截至9月30日,当下居民存款规模大致是沪深股票市值的1.77倍。

二、9月金融数据:M2同比抬升

(一)信贷:票据融资略微回落

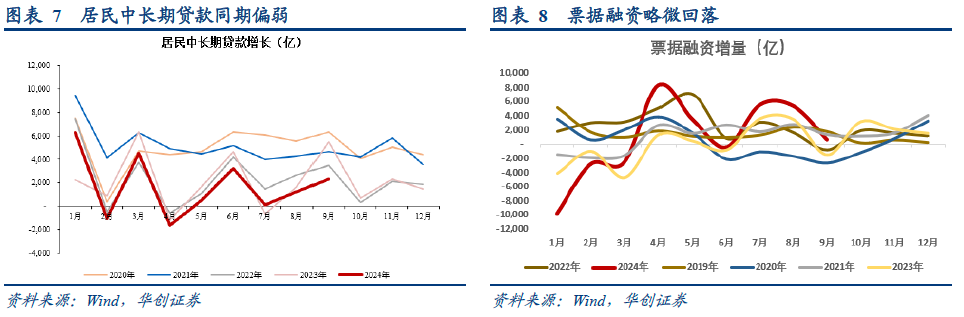

9月,人民币贷款增加15900亿元,同比少增7200亿元。月末人民币贷款余额253.61万亿元,同比增长8.1%,较上月回落0.4个百分点。

细项来看,居民贷款新增5000亿元,其中,短期贷款增长2700亿元,同比少增515亿元,中长期贷款增加2300亿元,同比少增3170亿元;企(事)业单位贷款增加14900亿元,其中,短期贷款增加4600亿元,同比减少1086亿元,中长期贷款增加9600亿元,同比少增2944亿元,票据融资增长686亿元,同比多增2186亿元。

(二)社融:政府债有加速迹象

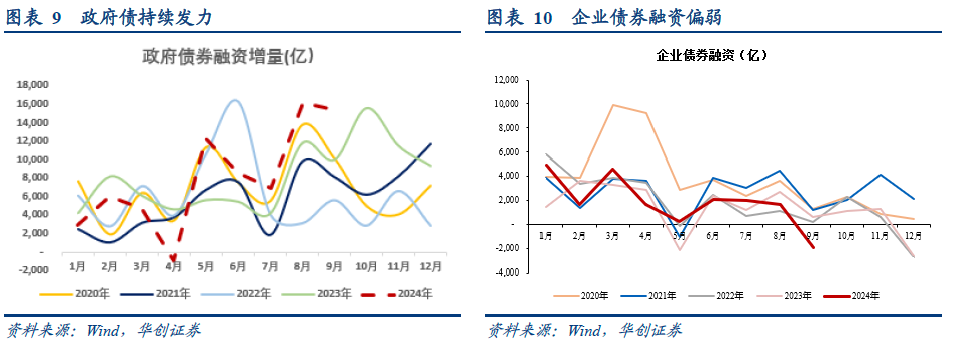

9月新增社融37634亿元,同比少增3692亿元,存量同比8.0%,较上月回落0.1%。

细项数据来看,向实体投放的人民币贷款增长19742亿元,同比少增5627亿元;未贴现的银行承兑汇票增长1312亿元,同比少增1078亿元;委托贷款增长392亿元,同比多增184亿元;信托贷款增长6亿元,同比少增396亿元;企业债券减少1926亿元,同比少增2576亿元;政府债券净融资增加15357亿元,同比多增5437亿元;非金融企业境内股票融资增加128亿元,同比少增198亿元。

(三)存款:M1同比似乎底部企稳

9月M2同比6.8%,增速较上月抬升0.5%;M1同比增长-7.4%,增速较上月回落0.1%。

9月份,人民币存款增长37400亿元,同比多增15000亿元。月末人民币存款余额300.88万亿元,同比增长7.1%。

具体来看,住户存款增长22000亿元,同比少增3316亿元。非金融企业存款增长7700亿元,同比多增5690亿元,财政存款减少2358亿元,同比多减231亿元,非银行业金融机构存款增加9100亿元,同比多增15750亿元。