四年前,为了打赢纯电动转型的关键一役,大众汽车对位于德国大本营的茨维考(Zwickau)工厂进行了脱胎换骨的大规模改造。

前后押注330亿美元,大约9000吨的钢结构要被移动,只有三分之一的现有机器能支持重复使用。所有的举措,无异于一次惊心动魄的开胸手术。

这是大众第一个将内燃机转换为电动汽车的大型汽车工厂,更是全世界上第一家向电气化无缝转换的大型汽车生产基地,从技术架构到组装方式,再到使用的材料,所有的上层设计和底层逻辑都与过去有着根本性的不同。

值得一提的是,上述操作,仅仅是战略车型ID.3正式投产前的初期“赌注”。实际上,过去几年,大众为电动化转型已累计投入了890亿欧元,并计划在2023年至2027年继续投资1800亿欧元。

为纯电动豪掷“大手笔”的,不只大众汽车一家。今年以来,伴随着欧洲各地激励措陆续取消,电动汽车销售突然“预冷”,不仅让欧洲制造商对昔日的大投资感到怀疑,也影响了当下的新决策。

终端销量的“逆风”,还影响一线生产和新车布局。包括奥迪、保时捷、福特、现代以及Stellantis等制造商陆续调整策略,将重心从纯电动汽车的研发与生产上转移,转向混合动力系统的开发。

纯电,不香了

种种迹象和研究预测表明,欧洲纯电动市场的前景,确实被蒙上一层新的阴影。

欧洲汽车制造商协会(ACEA)的一项调查数据,不足30%的欧洲消费者选择购买电动汽车,超过半数的消费者非常坚定地表态,不会购买价格超过3.5万欧元的电动汽车。

投资研究机构杰富瑞(Jefferies)最新报告,到2030年,欧洲人每年购买的电动汽车将比此前预测的少200万辆。如果销量持续低迷,欧盟到2035年禁止销售新燃油车的计划将受到影响。

瑞银(UBS)的另一组数据,2024年至2030年间,欧洲人购买的电动汽车将比预期少近900万辆。

在欧洲,高昂的车辆价格、长途续航里程和不成熟的充电设施,三者成了电动汽车购买者望而却步的核心要素。

法国咨询公司Inovev高管曾在一封电子邮件中表示,充电基础设施是一个棘手的话题,它需要大量的公共和私人投资,而在欧洲,无论是国家还是地区层面的公共服务,这都不是最优先考虑的主题。

去年,欧盟公共充电桩累计保有量约为63万个,且70%集中在德国、法国和荷兰。

Jato Dynamics上半年曾做过研究,欧洲电动汽车的平均售价约为6.5万欧元,大约是燃油车的两倍。另一边,对于私人购买者,大家又对纯电动车辆不确定的剩余价值持谨慎态度,特斯拉等品牌的降价,已导致二手市场的崩溃。

在这样的大环境下,包括大众集团在内的诸多汽车制造商,近几个月,开始在生产上陷入困境,整体转型不但没能“起飞”,还在销售和产品布局上遭遇挫折。

去年年底,大众汽车宣布将斥资42亿欧元,用于西班牙两座工厂的扩建。在西班牙,生产的大众汽车很大一部分出口德国,且电气化车型已成为当下的生产重心。

大众旗下品牌西雅特CEO韦恩·格里菲思(Wayne Griffiths)也对媒体表示,他每次巴塞罗那郊外的马尔托雷尔工厂,都会感到焦虑,因为公司在该地投资了3亿欧元的电池组装厂,明年即将投入运营。但西班牙的现状是,电动车的市场份额只有5%左右。

过去几个月,部分欧洲国家的纯电市场甚至出现萎缩。欧洲汽车制造商协会估计,在整个欧盟,截至6月,电动汽车所占市场份额将同比下降一个百分点。

以德国为例,作为欧洲汽车市场占比最大的国家,该国于2023年底取消电动车购车补贴,最近的7月份,电动汽车销量同比下降37%,1-7月累计销量同比下降20%。

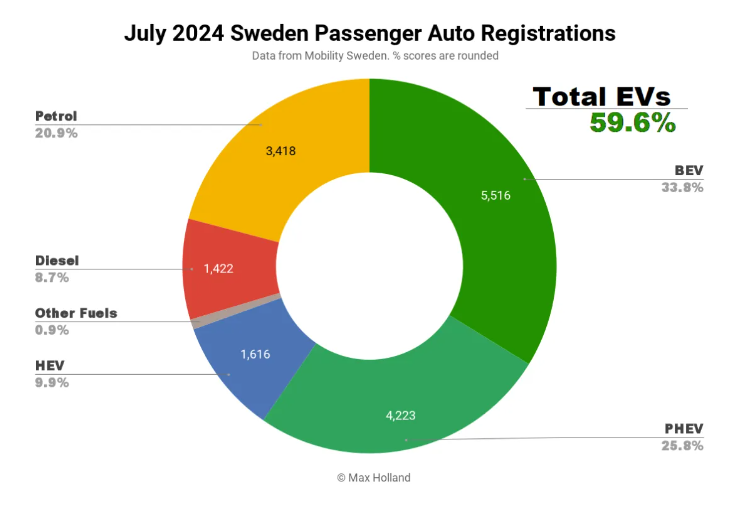

瑞典作为欧洲纯电动汽车的领头羊,其电动车销量进程也在倒退。7月最新数据,新能源汽车在瑞典的份额为59%,和去年同期基本持平,但纯电动车型的销量则同比下降了15%,加剧了今年以来的市场低迷。

权衡利弊,调整布局

欧洲市场电动车销量的下滑,原因是多方面的。有欧洲市场整体消费疲软、政府鼓励补贴退坡有关,而进入7月,又受到欧盟对中国征收临时关税的影响。

数据显示,7月份欧洲电动车月销量同比下降7.8%,今年1-7月的销量与2023年基本持平。相比之下,欧洲传统混合动力和轻度混合动力车型增长较快,7月新车上牌量甚至超过燃油汽车。

至少到目前为止,抛开政府的激励政策,电动汽车的增长已被欧洲市场证明是不可持续的。不仅丧失了预期的发展势头,终端消费还失去了购买动力,这让很多消费者对纯电动的未来感到怀疑。

瑞银一份报告显示,当德国纯电动市场预冷,大众汽车面临的风险最大。如果电动车在欧洲销售持续低迷,该公司明年的盈利或将面临20亿欧元的影响。

考虑到最新趋势,Stellantis集团更新了欧洲市场的产品规划,今年计划在欧洲推出30款轻度混合动力车型,并将在2026年之前再推出6款。

越来越多的车企,选择修改目标。

保时捷此前表示,将放弃2030年电动车销量占比80%的目标,原因是转型速度低于预期,管理层一致认为,曾经的目标过于激进。

奥迪也表态称,由于PHEV车型的重要性比预期更高,燃油车完全转向纯电动汽车的时间要比想像中更长。所以,公司将根据市场变化推出更多混合动力产品线,同时放弃激进的纯电动目标,主要车型必须保证“燃油与纯电双行”的部署,不能把未来的鸡蛋全放在纯电动赛道。

过去,奥迪对旗下纯电动车型Q8 e-tron和Q8 Sportback e-tron寄予厚望,可过去几个月,这两款车型却面临订单骤减的压力。在尴尬的市场表现下,奥迪不得不在一份声明中强调“计划重组布鲁塞尔生产重心”,如若后续没有更好的解决方案,不排除关闭相关工厂的可能性。

布鲁塞尔工厂现阶段共有约3000名长期工人和500名临时工人,一旦因为电动化战略进行大规模改组,大量工人将面临失业风险。

奔驰也在权衡利弊。

此前,奔驰制定了2025年电动车(包括混合动力车型在内占其总销量50%的目标,不过,这一计划已被该公司修改,目标截止日期往后挪到2030年。有意思的是,奔驰CEO康林松也在上半年指出,公司没有放弃燃油车,未来10年,还将按计划对内燃机技术进行升级。

雷诺董事长塞纳德(Jean Dominique Senard)直接呼吁,政府补贴虽不应该是永久的,但当下的欧洲制造商依旧需要补贴。以德国为例,去年年底决定取消补贴,直接导致2024年纯电动新车需求剧烈波动,打乱了制造商的一系列产品规划。