在持续升级的价格战、内卷战,以及以旧换新等补贴政策的刺激下,今年国内乘用车市场保持上扬态势。乘联会数据显示,前7个月乘用车零售销量达1156.7万辆,同比增长2.4%,展现出市场的韧性与活力。

新能源乘用车市场的表现尤为亮眼,成为行业增长的主要引擎。前7月累计销量飙升33.8%,达到498.9万辆。7月更是迎来一个历史性时刻:新能源车销量首次超越传统燃油车,零售渗透率突破50%。

新能源规模扩大助推中国品牌今年在乘用车市场的份额突破60%大关,创下历史新高。与此形成鲜明对比的是,其他派系车企面临销量和市场份额双双下滑的困境。

新能源市场的崛起,也让消费者对不同派系品牌的偏好也随之发生明显转变,相较前两年呈现出全新的市场格局。而城市销量排名及新能源渗透率的提升(数据来源上险量),反映了车市的变化。

排名大变样,成都跻身第一

2024年前7月,中国城市汽车销量排名呈现显著变化。成都以33.2万辆的销量力压上海,跃升2位至第一名。上海失去了多年保持的城市销量第一宝座,滑落至第3名。北京保持稳定,仍居第二位,但与成都仅相差百余辆。值得注意的是,这三座城市是唯一销量突破30万辆大关的城市。

成都登顶城市销量冠军,可能源于以下几个因素。一是庞大的汽车保有量。截至2024年6月底,成都汽车保有量超600万辆,是全国汽车保养量最大的城市;二是新能源汽车销量强劲增长。前7月累计销量达15.1万辆,仅次于杭州,新能源渗透率攀升至45.5%,较2021年提升20个百分点;三是政府推出持续性且规模可观的消费刺激政策。

相比之下,北上广深等限购城市,由于市场需求趋于饱和,加上新能源增速放缓,整体汽车销量变化不大,甚至出现小幅下滑。

比如上海,今年前7月累计销量为30.2万辆,较去年同期减少约6万辆。北京情况相似,今年前7月累计销量为33.1万辆,与去年同期基本持平。广州、深圳两大城市的年销量稳定在40万-55万辆区间。

在此背景下,北上广深正面临其他城市的追赶。除成都外,重庆、杭州和苏州发展势头良好。杭州前7月销量达25.2万辆,排名上升至第5。苏州以22.8万辆的销量超越武汉,跃升至第9。重庆近两年排名稳步上升,从2022年的第8名升至如今的第6名,前7月累计销量为23.7万辆。

值得关注的是,江苏无锡以13.4万辆的成绩超越佛山,排在第18位。新能源汽车销量大幅增加是主要推手,无锡前7月新能源销量占比接近6成。同时,多项利好政策(如以旧换新、数币新能源汽车消费券等)的出台,进一步刺激了无锡市汽车销量的增长。

然而,部分城市的销量排名出现下滑。郑州近几年排名波动较大,2023年以47.9万辆的销量排名第5,较上一年大幅上升5位。但今年由于销量增速放缓,前7月销量为23.2万辆,排名下滑至第8。

武汉同样面临汽车销量增长动力不足的困境。今年前7月,武汉市销量仅为22万辆,增幅微乎其微,销量排名下降3位至第10。这可能与当地经济增速放缓有关,导致消费者购买大宗消费品变得谨慎。

总体而言,受经济环境变化影响,北上广深等限购城市以及部分一线城市大宗消费品购买力下降,导致汽车销量增速放缓。与之相对的是,成都、无锡、合肥等经济发展势头强劲的城市,消费者购买力依旧旺盛,推动汽车销量持续上涨。

新能源渗透率全都在40%以上

再来看新能源城市销量,伴随着中国新能源汽车市场呈现爆发式增长,城市销量格局也发生显著变化。当前新能源汽车销量TOP15城市中,渗透率均突破40%,其中6座城市更是跃升至50%以上。

回顾2021年,新能源汽车市场呈现截然不同的景象。当年销量TOP15城市中,仅上海一城突破20万辆大关。北上广深四大限购城市长期占据销量榜前四,上海更是稳居榜首。彼时,大多数城市新能源渗透率不足30%,仅上海、广州等少数城市接近40%。

然而,随着技术进步,尤其是插混/增程车型的普及,油电同价时代到来,推动新能源汽车销量迅猛增长。数据显示,2020年至2023年间,中国新能源乘用车年销量从111.1万辆飙升至774.2万辆,增长近7倍。

然而具体到北上广深,作为传统新能源汽车销量领头羊,近期面临增长瓶颈。

以上海为例,今年前7月新能源累计销量14万辆,新能源渗透率为46%,较前几年同期增幅有限。要知道,上海早在2022年新能源年销量就已经突破30万辆,渗透率达到48%。在其他城市快速追赶下,上海新能源销量排名从第1降至第6。

作为北方城市的北京处境略微好点。2023年北京新能源年销量突破20万辆,渗透率达40%。今年前7月,北京新能源累计销量14.5万辆,渗透率增长至43%左右。广州、深圳两大限购城市亦是如此,新能源渗透率突破50%后,上升空间收窄。

与限购城市形成鲜明对比的是,经济实力雄厚、消费者购买力强劲的新一线城市,正成为新能源销量增长的新引擎。

杭州表现尤为亮眼,今年前7月新能源销量高达15.1万辆,超越北上广深,跃居榜首。新能源渗透率更是接近60%,较2021年的30%几乎翻倍。杭州的成功得益于不断完善的充电基础设施和多样化的新能源扶持政策,不仅提供直接的消费补贴,还包括免费停车等优惠措施。

苏州和西安同样表现出色,前7月新能源累计销量均超10万辆,渗透率从2021年的15%飙升至50%以上。特别是西安,作为比亚迪在国内最大的生产基地之一,新能源销量在后者带动下三年来增长超过3倍。比亚迪则占据西安13%的市场份额,成为当地最畅销品牌。

显然,近几年新能源销量规模的扩大,渗透率的大幅提升,主要是其他非限购一线及以下城市的拉动。

消费者偏好变:自主上,合资下

新能源市场的崛起正持续挤压油车市场份额,其实反映出消费者购买偏好的显著转变。鉴于中国品牌在新能源市场占据超过八成份额,其成为了市场规模扩张的最大受益者。这一趋势在各省市派系及品牌偏好变化中可窥知一二。

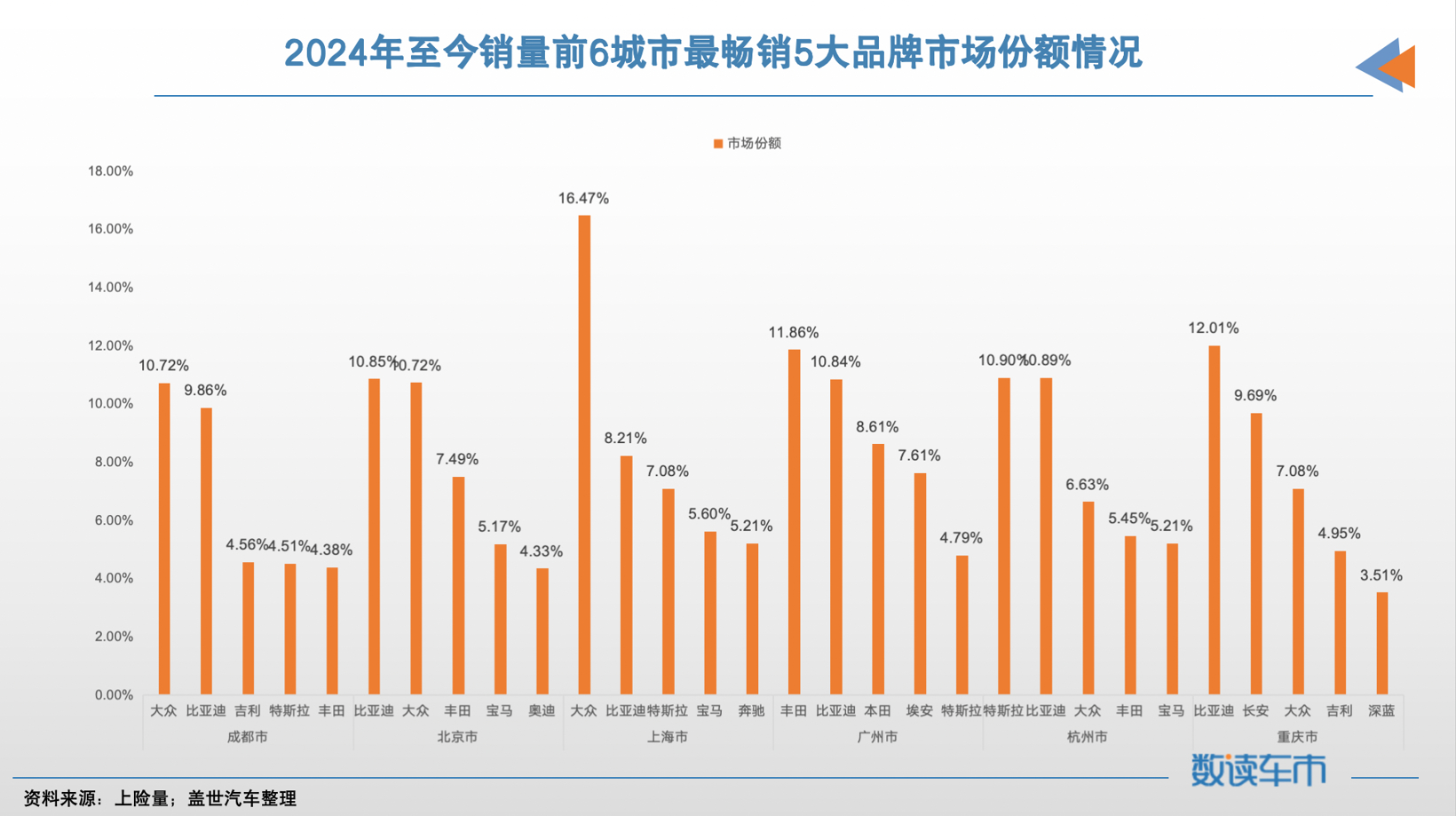

盖世汽车对城市销量TOP20的品牌分析显示,2022年至2024年前7月期间,各城市品牌销量前五的格局发生了重大变化:从比亚迪、大众不相上下,演变为比亚迪一家独大。同时,各派系份额变化呈现出中国品牌上升,其他派系下滑的趋势。

2022年,在销量排名前20的城市中,比亚迪和大众两大品牌各占据约10%的市场份额,年销量均超过70万辆。紧随其后的是丰田,同年在上述城市销量达60万辆,占8%的份额。另一日系品牌本田也占据了约5%的市场份额。

当时的特斯拉尚处于产销爬坡阶段,在这20座城市的年销量合计仅11万辆,占比1.5%。

仅仅一年后,上述城市消费者的品牌偏好发生了极大变化。比亚迪势头强劲,2023年在销量前20的城市合计销量接近90万辆,市场份额上升至11%。特斯拉凭借品牌效应并抓住中国新能源市场红利,当年在上述城市销量翻倍,市场份额升至3.5%。反观大众、丰田、本田三大合资品牌销量下滑,市场份额分别萎缩至9%、7%和4%。

进入2024年,比亚迪继续高歌猛进,目前独占销量TOP20城市13%的市场份额。特斯拉市场份额也上升到了4%。此外,问界、蔚来、零跑、极氪等中国新能源品牌也相继跻身前列。在中国新能源品牌的强势冲击下,大众、丰田和本田三大合资品牌的份额持续下滑,降幅在2至3个百分点。

在城市新能源品牌销量前五榜单中,中国品牌占据主导地位。比亚迪一枝独秀,在20座城市中都占据了20%左右的份额。蔚来、问界和极氪等高端品牌也在多个城市表现出色。反观外资品牌,仅有特斯拉能与之抗衡。

这些数据清晰地展示了,随着新能源销量规模扩大,中国品牌对合资品牌的冲击愈发显著。

2022年,中国品牌在城市销量前20中占据四成市场份额,欧系和日系两大派系各占20%。而到2024年,中国品牌在这20座城市的市场份额已突破50%,达到54%。其他派系的市场份额则呈现下滑态势,尤其是日系,下滑6个百分点至13%。

值得注意的是,消费者品牌偏好还呈现出明显的区域性特征。例如,上海、广州、西安三地最畅销的品牌分别是大众、丰田和比亚迪。这三大品牌都在当地建有生产基地,可视为本土品牌。重庆品牌销量前五中,长安和深蓝两大品牌上榜,它们都是长安汽车旗下品牌,而重庆正是其大本营。

城市销量的变化,恰如一面镜子,反映了新能源销量扩大和中国品牌崛起的趋势。随着新能源汽车向新一线及以下城市,尤其是中西部地区渗透,油车份额及合资品牌份额很可能将面临更大挑战。