相关机构预计,2024年7月,全球轻型汽车市场年销售速率接近9,100万辆,创下了今年以来的最好成绩。不过,受中国和美国车市的影响,7月全球轻型汽车销量同比略有下降,但年初至今的累计销量仍处于上涨区间,涨幅接近2%。

全球车市:中美销量下滑,日印扭转跌势

具体来看,中国7月汽车产销量分别为228.6万辆和226.2万辆,同比分别下降4.8%和5.2%,环比分别下降8.8%和11.4%,继续在全球市场领跑。中汽协副秘书长陈士华表示,7月中国车市进入传统淡季,部分厂家迎来高温休假,产销节奏有所放缓,整体市场表现相对平淡。

1至7月,中国汽车产销量分别达到1617.9万辆和1631万辆,同比分别增长3.4%和4.4%,产销增速较1-6月分别收窄1.5个和1.7个百分点。对此,陈士华指出,“前7个月的增长数据高于年初预计的3%,但去年下半年汽车产销量持续增长,因此今年后几个月的压力比较大。”

不过,陈士华还表示,有关利好政策持续加码,将进一步释放存量市场的换购需求。随着车企新品不断投放,以及部分地方政府放宽限购、增发指标工作的稳步推进,这些多层次举措有助于车企全年预期目标的实现。

与此同时,美国和欧洲车市的表现也不如人意。

在美国市场,持续的高利率再加上车队市场的疲软导致销量反弹幅度低于预期,销量连续两个月呈同比下跌趋势。据GlobalData估计,美国7月轻型车销量约为130万辆,同比下降0.4%。不过,Cox Automotive预计销量接近127万辆,低于此前预估的129万辆。

标普全球汽车副总监Joe Langley表示:“随着市场恢复到比2020至2023年更正常的态势,一些汽车制造商正在努力平衡销售、生产、库存和激励措施目标。”不过,分析师表示,高利率、高借贷成本以及价格上涨抑制了消费者对轻型车的需求,在2024年上半年增长2.2%之后,美国汽车市场下半年整体增长态势预计将放缓。

不过,GlobalData汽车研究和分析副总裁Jeff Schuster指出,“较低的交易价格和可负担车型的供应是重振美国轻型车销量增长的关键。尽管对未来18个月的预测略有回调,但仍然保持乐观态度。”

在电动汽车需求持续减弱等不利因素的冲击下,欧洲7月新车注册量同比仅增长0.4%至103万辆。其中欧洲五大主流车市的销量表现喜忧参半,其中意大利( 4.7%)、西班牙( 3.4%)和英国( 2.5%)车市略有增长,但法国(-2.3%)和德国(-2.1%)的销量却有所下滑。

作为欧洲汽车市场最重要的组成部分,西欧汽车市场最近几个月的发展呈下降趋势。政治和经济问题继续打击消费者信心和短期内市场的整体前景。较高的利率和汽车定价已经对销量产生了负面影响,而且在短期内仍将如此,即使这两方面的影响已有所缓解。此外,西欧纯电动汽车市场仍在苦苦挣扎,导致行业领导者呼吁政府提供激励措施来提振销量。

在此情况下,相关机构已经下调了2024年西欧汽车市场的增长前景,销量预计同比下滑0.4%至1,151万辆,略低于2023年的1,156万辆。但随着货币政策放松和汽车价格下降,2025年西欧汽车市场可能会有所改善。

相比之下,印度和日本车市的增长在一定程度上弥补了中美车市的疲软。

得益于农村市场的需求和折扣计划帮助经销商清理了库存,印度7月轻型车市场同比增长9.3%,其中乘用车市场增长10.18%,成功扭转了6月的同比跌势。印度汽车经销商协会联合会(FADA)副主席C S Vigneshwar表示,尽管印度某些地区市场放缓以及竞争加剧,但新产品的推出和库存供应充足提振了印度车市。

FADA预计即将到来的节日季将带来不错的零售销量。但是,由于乘用车库存高企、经济不确定性导致某些地区消费者信心低迷以及季风影响分布不均,印度车市面临的挑战依然存在。

日本7月新车销量达到405,174辆,同比增长7%,结束了自去年年底以来的同比跌势。自去年年底以来,日本汽车市场一直受到大发安全测试结果造假的影响。当时,大发被勒令暂停所有生产,这也影响了丰田、马自达和斯巴鲁等其他品牌的销售。5月初,大发获准全面恢复生产,随后该公司开始完成积压的订单,分析人士预计日本汽车市场将在下半年恢复增长。

结合盖世汽车汇总的20国销量数据来看,正如相关机构的预测,在2023年全球轻型汽车销量强劲反弹后,2024年上半年全球汽车销量增速有所放缓,市场也有所降温。因此,该机构预计今年下半年汽车销量增长将进一步放缓。

一方面,在经历了后疫情时代的追赶阶段后,消费者需求变得更加低迷;另一方面,经济环境喜忧参半,利率持续走高,以及全球政策和政治发展的不确定性也使全球汽车市场的发展笼罩在“阴霾”之下。

基于此,该机构预计全球汽车市场将在下半年实现相对软着陆,并将2024年全球汽车市场的预期从从此前的增长2.6%下调至增长1.8%(销量预期为9,140万辆),然后在明年再次回升,同比增长2.5%至9370万辆。

新能源车市:中国保持第一,欧洲持续疲软

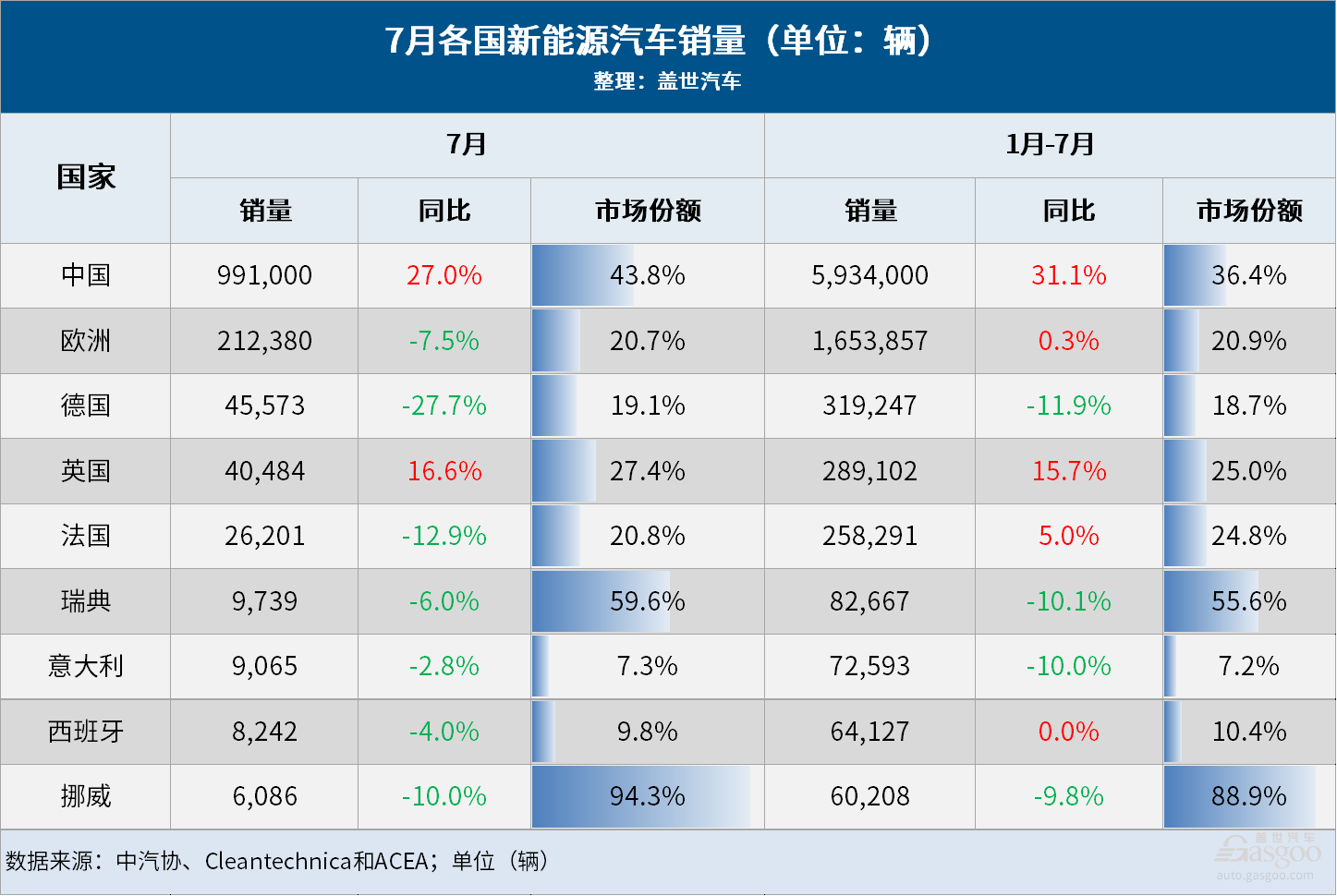

根据CleanTechnica发布的数据,7月全球电动汽车(包括纯电动汽车和插电式混合动力汽车)注册量约为134.4万辆,同比增长22%,市场占有率为20%,继续保持稳定的增长势头。其中,中国新能源汽车市场继续保持较快增长,而欧洲电动汽车市场的表现则略为疲软,特别是在欧洲第一大经济体德国。

具体来看,7月,中国新能源汽车产销分别为98.4万辆和99.1万辆,同比分别增长22.3%和27%,市场占有率为43.8%。1-7月,中国新能源汽车产销分别为591.4万辆和593.4万辆,同比分别增长28.8%和31.1%,市场占有率为36.4%。

目前各汽车厂商在中国市场推出的插电和增程车型越来越多,竞争力也很强。“今年我国新能源汽车市场的增长,主要来源于插电式混合动力车型的推动,而纯电动市场增长放缓。”陈士华说道。

中汽协常务副会长兼秘书长付炳锋还表示,中国已经成为全球新能源汽车竞争的主战场,2023年新能源汽车产销连续9年居全球首位,2024年上半年延续了良好的发展态势,销量达到494.4万辆,同比增长32%,市场占有率达到35.2%。因此,付炳锋预计2024年全年中国新能源汽车销量有望达到1150万辆。

但相比之下,欧洲电动汽车市场已经连续数月下滑。

在各国政府削减购车激励措施、经济前景不利等因素的影响下,越来越多的消费者选择更便宜的混合动力汽车,因此电动汽车在欧洲整体销量中所占的比例越来越小。其中仅在7月份,欧洲电动汽车销量就同比下滑7.5%至21.2万辆,市场占有率略高于20%。

欧洲电动汽车市场的整体下滑从具体市场的表现可见一斑——英国电动汽车市场仍然保持积极的增长,但德国、法国、意大利、西班牙和挪威等国的电动汽车销量却停滞不前,甚至出现大幅下滑。

以欧洲最大的电动汽车市场为例,德国在去年12月突然结束了电动汽车补贴,该国持续的经济下行趋势也影响了消费者支出,在这一背景下,德国7月电动汽车销量下滑27.7%,其中纯电动汽车销量更是大跌37%,市场占有率也不足20%。甚至有分析指出,德国拖累了整个欧洲电动汽车市场。

而作为欧洲电动化转型最快的市场,挪威7月电动汽车市场份额达到94.3%,创下新高,其中纯电动汽车从81.7%增长至91.9%,插电式混合动力汽车从8.1%下滑至2.4%。自2024年以来,挪威汽车市场的趋势之一是插电式混合动力汽车销量的下降,主要是从1月1日起,挪威所有非纯电动汽车都会面临更高的税,这也使纯电动汽车的市场份额不断攀升,但也不足以抵抗经济疲软和利率高企对挪威车市的冲击。

不过,得益于英国零排放汽车规定,英国市场对电动汽车的需求超过了整体市场,英国电动汽车市场的表现也明显优于欧洲整体市场。7月份,英国电动汽车销量增长16.6%,市场份额达到27.4%,高于去年同期的24.1%,其中纯电动汽车和插电式电动汽车的销量均实现了同比增长,市场份额分别达到18.5%和8.9%。

鉴于英国暂时不会效仿欧盟对中国进口纯电动汽车加征关税,这可能意味着,原本销往欧盟地区的部分纯电动汽车可能会被转移到英国等非欧盟开放市场。再叠加英国零排放汽车规定,应该有助于英国电动汽车市场在2024年保持积极的发展轨迹。

随着欧洲市场适应近期的变化(包括关税上调和补贴调整),欧洲电动汽车市场的竞争格局可能会继续演变。电动汽车持续稳定的市场占有率凸显了整个欧洲大陆对电动汽车的接受度和普及度不断提高。

然而,鉴于欧洲电动汽车市场仍然对补贴和政策敏感,因此电动汽车价格昂贵无疑会阻碍欧洲电动汽车市场进一步发展。正如安永驻慕尼黑管理合伙人Constantin Gall在一份报告中所述:“限制电动汽车更广泛普及的决定性因素是高昂的价格。”

因此,欧洲电动汽车市场要保持增长势头,还需要公私部门持续投资基础设施,并制定支持性政策,以实现欧洲雄心勃勃的环境目标。

总体来看,受制于电动汽车价格高昂、充电基础设施不足、政府支持力度不足以及缺乏平价电动车型等因素影响,今年欧美等国的电动化进程有所放缓,而中国则在大力推进转型进程,甚至积极在下半场智能化展开攻势。

因此,相关机构预计,今年中国仍将推动全球电动汽车普及率达到预期的20%。其中,欧洲和美国的普及率预计将分别达到24%和10%(高于去年同期的23%和9%),而中国的普及率预计将达到40%。