理想总给人一种似乎在国内还没“赚够”的感觉

这主要是因为,在国内新能源汽车全球出海如火如荼之时,理想对于将整车卖出海外这件事似乎并不是特别上心,该公司关于出海问题的对外态度也显得较为保守和“暧昧”。

甚至在国内主流车企扎堆抢夺海外汽车市场份额的今天,10月20日,有媒体报道称:“理想汽车出海步伐较一年前规划明显放缓。”

知情人士的说法是,理想管理层认为出海需要做更充分准备,当前出海的时机也还不够成熟。

然而就在10月30日,又有媒体称其独家获悉,理想汽车成立了出海一级部门,负责人为王进,向理想汽车销售与服务高级副总裁邹良军汇报。

据了解,王进加入理想已经一年多时间。此前他是邹良军在华为的老部下,负责华为终端在智利的业务销售与服务。目前理想的出海一级部门人数不多,尚无太大动作。

一个月的时间里,理想多次被传出海举措,似乎在某种程度上暗示着,这家一直长期主攻国内新能源汽车市场的“新势力”,似乎对海外市场的兴趣愈发浓厚了。

那么,关于出海,理想的顾虑究竟是什么?在国内汽车市场,理想还有何“放不下”?理想的“出海时机”到底何时才能称得上“成熟”?

“海外市场是理想必然要进入的市场”

行为“保守”并不意味着拒绝出海。

理想汽车以及李想本人一直对整车出口持有开放的态度,只是相较于友商以及整车出海的“大势”来说,理想整车出海的步子一直迈得不大,很有“试水”的意味。

理想汽车究竟“出不出海”?何时出海?怎么出海?一直是业内较为关心的话题。

对于此。理想汽车和李想本人也多次公开表态。

早在理想2020年四季度业绩会上,李想就曾十分笃定地表示:“海外市场是理想必然要进入的市场。”

但不得不提的事实是,对于彼时的理想来说,出海似乎还不是它需要太多精力去思考的问题。

根据财报,2020年理想总收入为94.6亿元,同比增幅高达3226%,不过这个成绩是依靠理想2019年2.8亿元的营收数据对比出来的。2020年,该公司净亏损为2.812亿元,同比下降86%。

在2020年第四季度,理想实现了扭亏为盈,净利润为1.075亿元。但这似乎并未给资本市场甚至理想汽车内部带来太剧烈的欢喜,随之而来的是能否持续盈利的担忧。

据理想总裁沈亚楠在彼时财报电话会中透露,(2020年)四季度的盈利得益于短期理财收益。

也就是说,理想的利润表现能否持续向好仍然是未知数。

资本市场对理想2020年内取得的“好成绩”也是另眼相待,彼时财报发布后,理想股价下跌9.8%,同期股价和2020年11月历史高点相比近乎腰斩。

可就在理想仍需提振其国内汽车市场销量之时,这家公司还是喊出了“2025年拿下20%的市场份额,成为中国第一智能电动车企业”、“2030年成为全球第一智能电动车企业”此类直指中国和全球双料冠军的豪言壮语。

对于后者而言,理想要想实现这一目标,不可避免要走上全球化的道路。

于是就在2021年下半年,理想搭建起了主要负责海外市场推广、品牌策略、战略分析、数据分析等的30人团队。

那时,理想希望进入美国市场。

图源:理想汽车

近日有业内媒体得到消息称,2022年初,理想上述团队部分成员就被调整到国内业务,另有部分成员离职。

随后在2023年5月,以及今年2月,理想管理层分别在公开场合与2023年第四季度财报业绩会上重申了海外市场对理想的重要性,并且表示在加快出海进程。

其中理想汽车高级副总裁范皓宇曾在美国硅谷的一场宣讲会上说:“至少在中国市场做到30%的市占率之前就要出海,因为如果直到国内市占率达到30%才开始做这件事,会有点晚。”

如果说按照前文所提及的理想规划:在2025年拿下国内20%的市场份额。那么现在似乎还不是理想出海的最佳时机。

不过,理想没有停止寻找适合自己生存的海外“土壤”。

2023年下半年,理想出海项目在内部正式成立,首批计划仅瞄准了中东的阿联酋。进入2024年以来,理想更是对海外市场的切入点转移到了中亚和中东。

理想汽车高级副总裁邹良军曾透露,理想希望在海外做直营,并在迪拜启动了当地销售和服务团队的招聘工作。

据悉,理想原计划在2024年开启出海,首批进入的市场为阿联酋、沙特等中东国家,还可能包括部分北非国家。首批出海车型为理想L9,根据海外消费者的接受程度,还可能加上理想L8、理想L7等车型。

还有消息称,今年上半年,理想计划在中亚和中东建立专门的售后服务网络;同时在四季度,理想将开始海外交付,首先在当地推出理想L9、L7 两款车型。

而在今年5月,邹良军在2024年一季度业绩会上确认理想出海放缓、销售模式也由全直营改为部分与经销商合作。

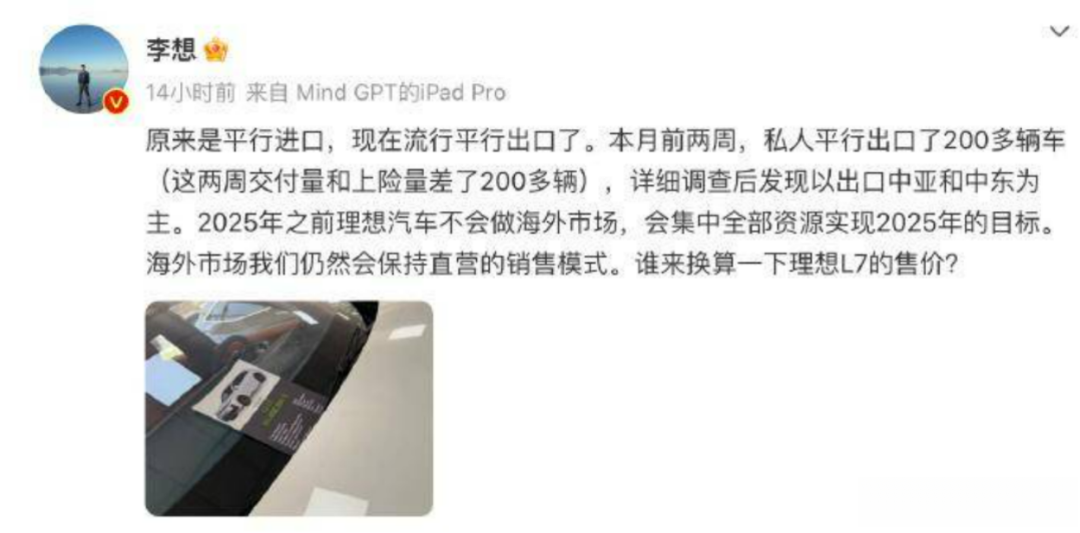

这似乎也在一定程度上验证了李想去年7月的口径:“2025年之前不会做海外市场,会集中全部资源实现2025年的目标。”

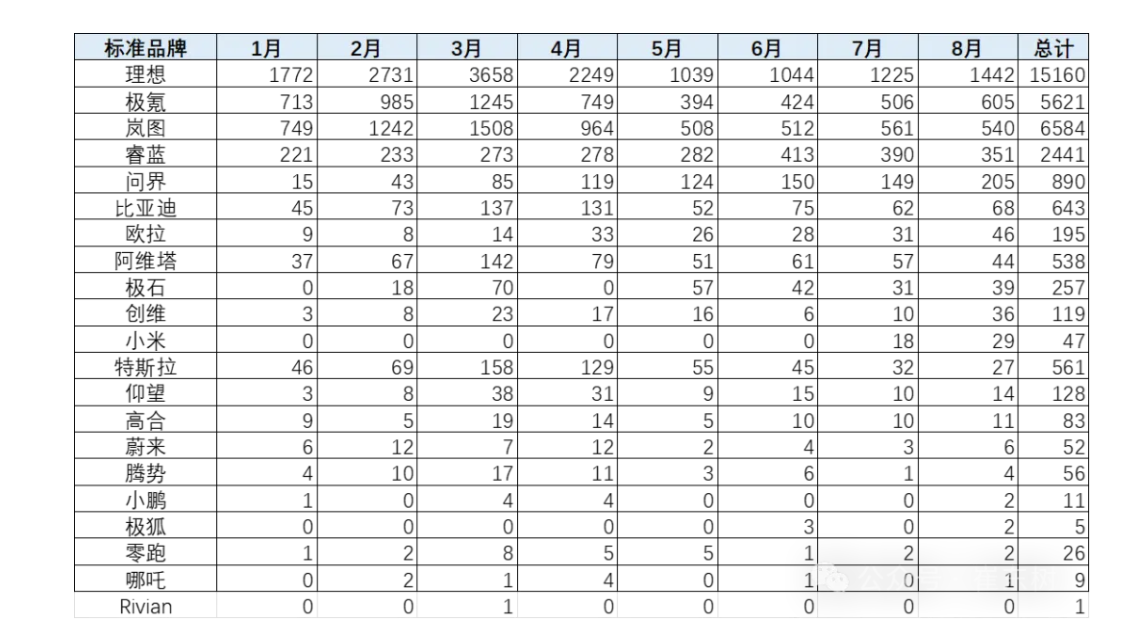

然而,值得注意的是,理想对整车出海保持谨慎,并非意味着理想整车皆在国内畅销。根据盖世汽车观察,目前理想整车在海外市场已有销售,销售的方式主要是“被出口”意味较多的平行出口,主要的目的地就是其希望深耕的中东、中亚等地区。

图源:李想微博

去年7月前两周,理想出现上险量与交付量相差超200辆的情况。对此,理想方面调查后发现,这部分车辆主要以私人平行出口方式销往中亚和中东市场。

近期,有媒体报道称,接近理想的人士对其表示,二季度开始,理想海外销售转向以平行出口为主,“一些大型贸易商会从理想采购新车向中亚市场输送。”该人士表示。

“半推半就”,理想出海有何顾虑?

或许,平行出口的方式,也在一定程度上契合了理想当下整车出口的途径。

盖世汽车认为,相对于国内大部分新能源车企,理想整车出海的范围有些许受限。

首当其冲的是理想高端品牌定位。一般而言,中国汽车品牌出海尤其将东南亚汽车市场作为重要突破口。

比如长城证券分析师表示,在全球贸易壁垒升级的背景下,东南亚市场或成为中国车企出海的突破口和示范样本。

事实确实如此。中国车企在泰国汽车市场份额整体已经达到15%左右,在新能源领域更是占据主导地位。有业内人士称,泰国被中国车企卷成了第二个中国市场。

但仍需说明的是,中国品牌纷纷加码的东南亚国家尚属经济型市场,消费能力不足以支撑理想的价格定位。

正如前文所述,理想出海的主力车型为L9,该款车目前售价在40.98万-43.98万元之间,这一价格似乎超出了东南亚汽车市场的购买力范围。

那么,适用于理想高端定位的欧洲汽车市场呢?

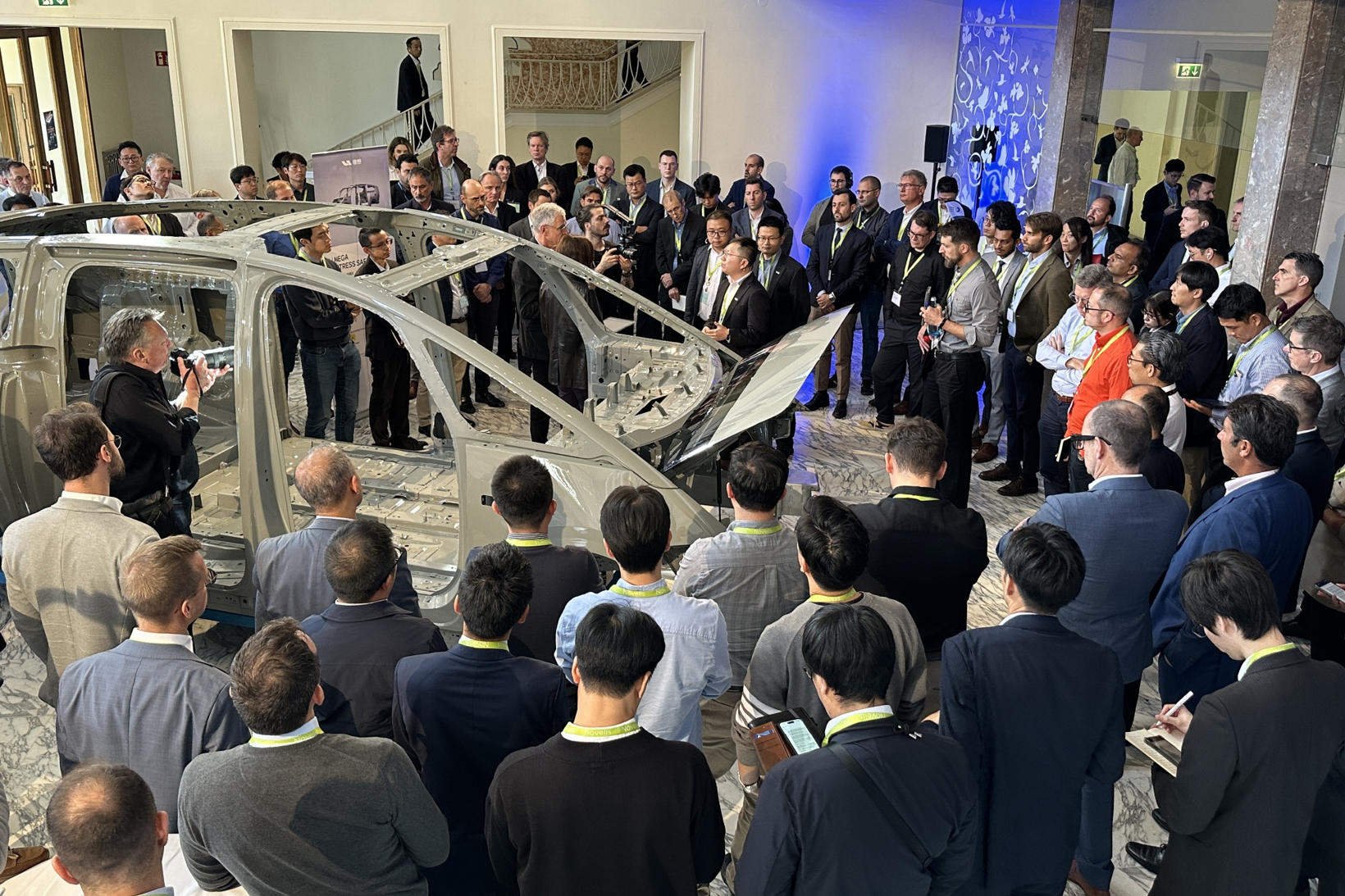

图源:理想汽车

从价格定位来看,理想是适合欧洲汽车市场的。不过,欧盟45.3%的关税威胁,将中国车企进入欧洲汽车市场的门槛进一步抬高,同时也意味着中车要进入欧洲汽车市场或许将付出更多的成本。

波士顿咨询汽车业务中国区负责人谢天表示,仅依靠产品本身的性价比和智能化功能,无法征服欧洲消费者。中国车企需要在欧洲建立品牌形象、铺设完整渠道服务能力和人才完备的组织体系,这些只有头部两三家资源充沛的企业才有可能实现。

而这都需要钱。

根据盖世汽车分析,目前深耕欧洲汽车市场的中国品牌主要分为三个类别。

一是有长期专注于欧洲汽车市场,有漫长整车销售历史,如上汽名爵、领克;二是极具海外品牌号召力,整车出口销量已成规模,较强且具备价格优势,如比亚迪、奇瑞;三是瞄准高端市场的新兴势力汽车品牌,如蔚来、小鹏和岚图。

显然,就前两类而言,理想并不属于该阵营内。此外,同样作为瞄准高端市场的新势力品牌,面对进入欧洲市场需要搭建渠道和生态的高投入,相对于蔚来和小鹏,理想似乎并不显得十分积极。

小鹏擅长技术研发,在芯片、自动驾驶等方面的资金投入有目共睹。无独有偶,除却动力电池和芯片等方面的投入外,蔚来近年来在充、换电补能基础设施建设方面的投入更是与日俱增。

而理想起初选择电池成本更低的增程技术路线为出发点,似乎就在一定程度上蕴含了这家公司资金投入“稳扎稳打”的预期。

图源:理想汽车

另外,现阶段,就国内新能源汽车市场而言,理想主攻的增程车型销量势头正旺。尤其在纯电战略出现失误后,理想需要稳住国内汽车市场基本盘,以保证毛利率和现金流稳定。

全国乘用车市场信息联席会数据显示,今年9月,增程式电动汽车销量11.7万辆,在新能源汽车中占比10.4%;销量增速方面,增程车型9月销量同比增长89.1%,增速远超纯电。

也就是说,对于希望在国内汽车市场“维稳”且已多次实现盈利的理想而言,似乎到“硝烟四起”且成本较高的海外市场“性价比”并不高。

此外,就连理想多次表示要重视的中东市场,似乎也并不能给理想整车出海业务带来太多超出预期的惊喜。

据悉,有接近理想高层的人士指出,中东市场的复杂度超出预期,目前单月或仅能为其贡献三位数销量,这对一向重视ROI(投入产出率)的理想而言不再划算。

理想的“海外舒适区”在哪?

属于理想的海外汽车市场“舒适区”究竟在哪里?

盖世汽车认为,除了理想瞄准的中东、中亚以及拉美外,俄罗斯或许也可以是其中之一。

中国汽车品牌在俄罗斯汽车市场占有十分可观的“一席之地”自不必多说,令人感到意外的是,一直对整车出海持保守态度的理想,却出现在了中汽数研统计的2024年3月俄罗斯汽车销量榜单中。

AUTOSTAT 机构的专家援引PPK JSC* 的数据显示,今年3月俄罗斯新车销量达到14.65万辆,创下自2021年5月以来的单月最高销售记录,且较去年同期实现高达2.1倍的增长。

更令人惊叹的是,销量排名前10的品牌中,除榜首的本土品牌拉达外,其余9席尽数被中国品牌占据,彻底取代了昔日的日韩汽车势力。

盖世汽车注意到,在该榜单中,理想以当月3617辆销量位列第八位,同比暴增14971%。今年1-3月,理想在俄罗斯销售8049辆车,同比暴增19523%。

图源:中汽数研微信公众号

皆是五位数的同比增长,在很大程度上证明了理想在俄罗斯汽车市场的受欢迎程度。

且要知道的是,理想在俄罗斯同样没有建立车辆销售的官方渠道,其当月卖出的3617辆车,全部以平行出口的方式进入俄罗斯的市场。

另外,还有消息称, 平行出口到俄罗斯的理想汽车,价格并不便宜。

据悉,彼时理想L7在俄罗斯售价约合人民币62.5万元,理想L9的售价更是高达约合人民币100万元。

就当前市场价格来看,理想L7在国内售价为30.18万—35.97万元,理想L9在国内售价为40.98万—43.98万元。

乘联会秘书长崔东树指出,中国汽车品牌在俄罗斯占据中高端市场。中国车企在技术和产品上的优势显著,叠加关税、运输成本和经销商分成等因素,中国品牌车型在俄罗斯较国内价格更高。

他还表示,俄罗斯车市在新能源车销量总体表现是不错的,尤其是以增程式插电混动等高端车型,实现替代了欧美的豪华车的良好表现。

新能源车中表现比较突出的是理想、极氪、岚图等品牌,这些品牌表现相对是极强的特征。

图源:崔东树微信公众号截图(注:统计口径不同,故理想3月俄罗斯销量或有些许偏差)

换言之,新能源在国内难过山海关,但处于纯电和燃油平衡点的增程,却被卖到了更寒冷的俄罗斯。可以看出,理想在俄罗斯能以几乎超出国内两倍的市场价格售出,更多得益于其整车增程动力类型。

据悉,2021年中国汽车在俄罗斯车市份额仅为9%,2023年飙升到49%,再到2024年上半年达到58%,中国汽车在俄罗斯的崛起速度堪称惊人。

根据Autostat机构预测,今年将有多达30-45款中国汽车在俄罗斯上市,预计销量将高达125万台。该机构声称,更乐观情况下中国汽车销量或达140万台。

但崔东树也发文强调:中国车企在俄罗斯的风险意识需要强化。

他认为,中国车企在俄市场面临的主要风险是政治经济环境不确定性。具体而言,可分为宏观经济波动和产业政策不确定性两方面。俄罗斯的宏观经济波动直接影响到汽车市场的需求,也带来卢布汇率的波动风险。

俄罗斯的制造业产业政策则多有贸易保护主义痕迹,如果有更需要鼓励的欧美项目时曾对中国车企在俄投资产生不利影响,在当前俄汽车产业竞争力不足和供给结构性短缺的背景下,需要提早研判形势变化,提早预防未来可能有的相关政策风险。