久旱逢甘霖,昨天的A股市场迎来了各种政策利好,力度空前!

这个在本周一的文章中也聊到了,美联储降息后,并不代表全球资金会立刻进入国内,还得看国内的经济预期,而大国博弈才刚刚开始。降息后,美元贬值,游资热钱为了寻找更高的收益率会有一部分撤出以美元定价的资产,比如美股、美债,而推高黄金或人民币的价值。

但目前看到的是,美股并未出现大幅下跌,这是因为美联储虽然降息,但相比全球已经降过几次的各大经济体,美联储的利率还是相对高位,降息预期被一再缓解,理解为“软着陆”,这样也就只是释放了一小部分从美元定价资产,而中国的资本市场能否被外资青睐,还得看国内为刺激资本市场和实体经济会给出那些政策。

这不就来了。

01.简单解读下“924新政”

之前也分析过,大A股的核心问题就是低血糖。主要是由于整体宏观经济预期较差,叠加美国高利率,外资对中国资产不感兴趣。因此导致市场从内到外都缺少增量资金,结果就是前期每个交易日基本都是严重的缩量。

“924新政”的根本大背景在于央妈发现国内已经陷入了“流动性陷阱”。

数据上,9月13日,人民银行披露了8月金融统计数据。8月末,广义货币(M2)余额305.05万亿元,同比增长6.3%;狭义货币(M1)余额63.02万亿元,同比下降7.3%;流通中货币(M0)余额11.95万亿元,同比增长12.2%。前八个月净投放现金6028亿元。M2增速持平,M1增速连续5个月创历史新低,M2与M1剪刀差进一步走扩(M2与M1的差距增加)。

这里央妈担心的是M1增速的持续下滑(M1是随时可取的“活钱”,因此反映了大家当前的购买力,代表着居民和企业资金松紧变化),说白了现在的状况就是顶层已经“开闸放水”,但企业和居民依旧是勒紧裤腰带,当下减少投资和消费,即使存款利率较低也存在银行。市场流动性较强的M1变成流动性较差的M2,进而出现央妈放水,企业不投资、居民不敢消费的“流动性陷阱”。

那么问题来了,如何在不超发货币的情况下,盘活M2,带动M1?引导存量资金进入股市,进而提振资本市场信心,当然资本市场也连接着实体经济,上市公司可以通过资本市场获得融资。也由此,这次政策力度与以往不同的是,不再是空喊,几乎都是真金白银。

首先是货币政策方面:降准50个基点,降息20个基点。预计释放长期资金超万亿!这个比以往的幅度大,一般来说都是在25bps或和10bps的节奏,可见紧迫性之下,得迈大步了;其实这个对市场信心带动并不强。

其次是最关心的房地产方面,在周一分析过,是一个比较直接是否存量资金的方式:目前看,降低存量房贷利率平均约0.5个百分点。全国层面,降低二套房首付比例与首套房一致到15%。具体执行也要看各个城市自行安排,实打实降低房贷负担,降低二套上车难度。除此之外,还有央行出资收购房子由以前的60%变为100%。这个短暂提振了市场信心,毕竟中长期来看,将实在降低居民的房贷压力,带动消费和投资。但问题是,有点远水不解近渴了,毕竟据央行统计,将受益1.5亿人,每年释放1500亿的资金,那人均一年剩下1000元,确实不多,看未来还会不会进一步下调;

王炸政策是这一条。资本市场方面:推出“互换基金”首期5000亿,其中证券、基金、保险公司互换便利,支持符合条件的证券基金、保险公司使用自身拥有的债券、股票ETF、沪深300成份股作为抵押,从中央银行换入国债、央行票据等高流动性资产,这项政策将大幅提升相关机构的资金获取和股票增持。

这应该是央行首次使用结构性的货币政策工具来直接支持股票市场。简而言之,就是机构可以抵押相关持仓的资产给央行,获得国债和央票等高流动性资产,机构再把这些低风险的优质资产卖掉(打包做成类似固定收益的产品或者作为自身的资产配置),以获得流动资金;更关键的在于,这些资金只能投资于股市。

简言之,可以举杠杆投资股市,不过与2015年“杠杆牛”不同的是,这次主要是鼓励机构以杠杆形式来获得增量资金,而且这些杠杆资金首先来源于央妈的优质资产,直接解决了“流动性陷阱”的问题(让流动性差的M2通过股市转变为M1)。既给股市提供资金,又实现了债市管理收益率曲线的目的,一石二鸟,机构获得的资金只能投向股票,总体来看,机构将承担杠杆风险,而杠杆风险更多在于择股能力。

这才是重振股市行情的那束光。

再者,还是股市,还是央行,直接设立三千亿资金,以1.75%的利率给商业银行,供上市公司大股东融资使用,而用途也只能用来增持回购股票,大股东融资的利率只需2.25%;关键以上的5000亿和3000亿只是首期,搞得好,后面可以继续扩容!这等于是“不设限”的委婉表达。

另外被问及平准基金,顶层也是积极的态度,表示正在研究。除了这些,还有别的一些政策,例如中型企业也可以享受小微企业的贷款政策三年,资本市场的并购政策等。总结来看,现在就是:A股市场不是低血糖吗?实体经济不是收不到央妈的资金支持吗?居民不是赚不到钱吗?那么就先让M2都让流向股市,变相为实体经济输血,实体经济不想要、不敢要,现在通过股市硬塞给你,不要不行,居民也可以通过公募基金等机构投资获得收益,逐渐将M2变成M1。

那么问题来了,如何将资本市场的资金再引导进入实体经济?

下面这个逻辑图大概表述了整个央行资金流动的大致方向,包括为何称之为“无限子弹”。换言之,只要股市及个股能保证一个长期上涨趋势,将形成一个极强的正向反馈,A股会不会成为在楼市之后全新的“蓄水池”,而且流动资金也将是源源不断的。

而且不仅是资本市场,实体经济也将获得提振。居民方面,降低存量房贷释放出的少部分流动性将促进消费和投资,而相比低利息的银行,如果股市长期趋势向上,公募基金将是普通人最重要的投资方式,若可以为居民带来稳定而持续的收益,进一步促进消费和再投资,实体经济受益;

上市公司的大股东方面,用商业贷款回购股票的动机主要来源于利差,2.25%的利率向商业银行借钱,只要上市公司正常运营,每年分红在这个利率之上,将是一笔不错的利差收益,换言之也是在“逼”上市公司提高分红比例,低于2.25%大股东无法获得无风险的利差,高于2.25%,皆大欢喜;其次股价上涨,公司市值走高有助于上市公司的再融资,发行定增、可转债包括大股东质押,都将是企业发展的资金来源。而且按照目前收紧的再融资和减持政策,市值管理或将是上市公司的一项长期工作。

关键上市公司上下游的中小企业体量相当巨大,因此上市企业获得资金后,扩产、投资都对带动上下游产业链起到关键作用。中长期来看,确实也能带动实体经济的发展。

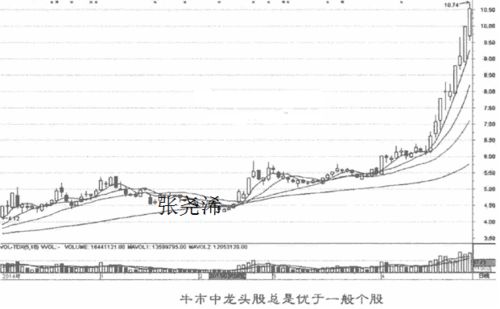

当然,以上逻辑的前提是整体股票市场呈现一个上涨趋势,或许上市公司系统、正规且长期的市值管理规划和策略将成为一项热门的业务(顶层也对市值管理的监管办法进行了公开征求意见)。

02.问题与风险

从近期宣布的政策力度来看,是绝对积极的措施,毕竟看到了前所未有的性质以及承诺的无限资金。不过这里的问题和风险也同样不可忽视,政策落地仍然是关键,而市场情绪改善和反弹的可持续性更多依赖于宏观经济复苏以及企业盈利增长的触底。而当前的大幅反弹更多是情绪释放。新政带来的利好预期和正反馈需要时间去消化。

短期,国内的经济数据依旧有不及预期的可能,这是最核心的风险。比如说将 在十一后公 布的9月份金融统计数据,M2与M1剪刀差走扩的情况并不会瞬间变好,PMI数据也不见得会瞬间出现大幅反弹,十一节日的消费数据也不见得就会超预期,包括即使“无限子弹”也不见得瞬间进入股市。

而且具体的 实施仍然是关键:关于互换以及再贷款计划的更多细节尚未 披露 , 潜在影响更多是理想化的推测。比如这些政策具体的实施时间表,央行与商业银行是否已经或正在通气; 实施的时间表和日程 相当 重要,因为 若 投资者反复失望, 政策 带来的短期利好情绪 可能很快就会关闭。

以及机构投资和抵押, 是否允许单只股票购买,还是严格限制于某些ETF 。从个股标的来看,目前说是沪深300成分股,即更多是对大盘白马股和权重股的利好更多,毕竟机构抵押的核心标的还是ETF和沪深300这类优质股票。这或许在短期会导致明显的趋势分化,权重股走高,中小股走低。

而相比之下,更需要资金发展的是优质中小盘股。这样带来的问题就是:机构大资金不买,大股东贷款回购的力量有限,如果股价下跌,机构买入动机和大股东回购动力以及息差带来的收益将出现明显不足,就会出现负反馈,导致大盘涨,个股补涨的尴尬局面。

所以还是冷静冷静,等等政策落地!