“金九”并未如期到来,“银十”也不抱有太大希望。

F6近期发布了《汽车后市场三季度行情报告》,通过调研1万家修理厂的经营情况,得到的结果显示:前9个月,修理厂进厂台次竟有连续6个月同比下滑,预计全年或现负增长。具体到保养、轮胎、钣喷等6大业务上,市场表现低迷,各业务均陷入增长困境。

与此同时,独立售后企业的危机感也在逐渐变强。

传统燃油车进厂台次下滑,新能源车进厂台次逐渐变高,修理厂的转型已经不再是选择题,而是生存题。

进厂台次“6连跌”轮胎店与4S店降幅大

进厂台次“6连跌”轮胎店与4S店降幅大

先看后市场的全貌。

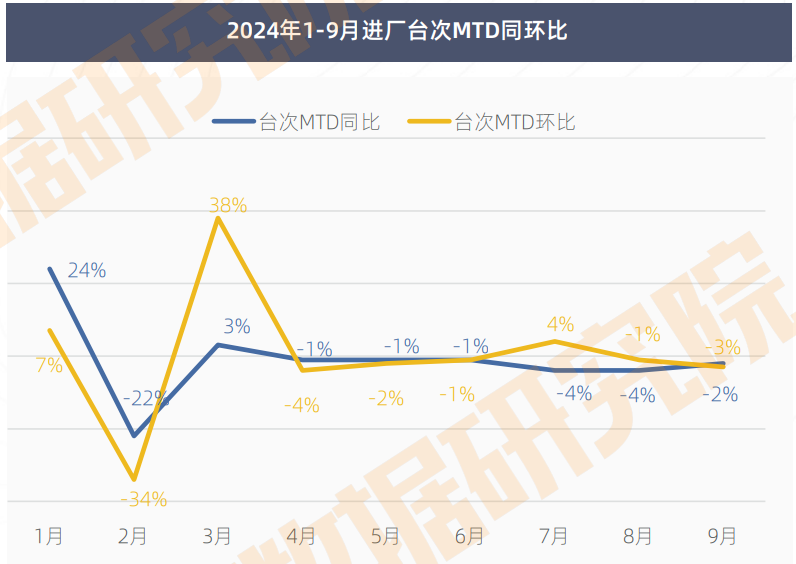

2024年1-9月,后市场累计台次同比小幅增长1%,而累计产值同比下滑1%,说明消费者消费意愿下降且更趋理性,后市场整体表现不及预期。

从月度数据来看,自4月-9月份,连续6个月进厂台次同比增长均不及去年同期,环比增长亦无力。具体到三季度,7月份台次环比小幅回弹,但8-9月未能保持连续增长的趋势,增长动力明显不足。

进厂台次“6连跌”,也说明后市场短期内的业务发展面临较大挑战,稳定性、连贯性均受影响。

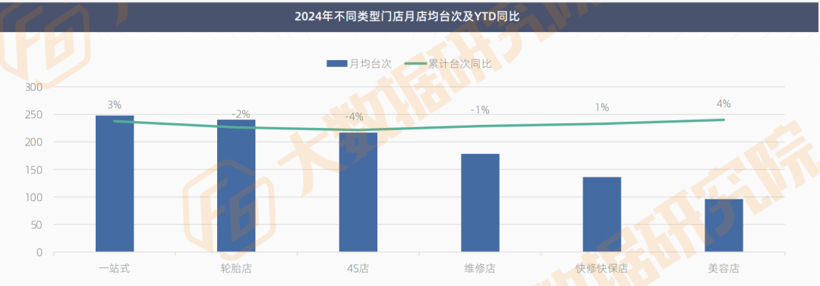

再看不同类型门店的进厂台次情况。

先看台次增长的门店类型,美容店累计增速达4%,排在首位;其次是一站式门店3%和快修快保店1%;

而轮胎店、4S店及维修店累计台次均不及去年同期水平,其中4S店同比下滑4%,降幅较大。

这说明消费者的车后消费集中在“刚需”项目上,而4S店售后价格贵,受新车销量下滑以及出保客户增多影响,进厂下滑在情理之中。

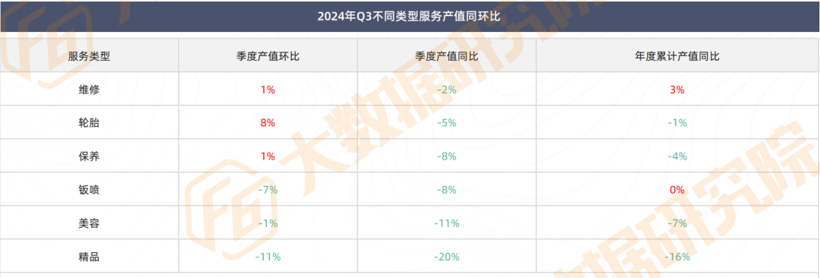

再者,不同类型服务第三季度产值同环比。

今年三季度,修理厂维修、保养、轮胎、钣喷等6大业务同比去年均有下滑,其中美容、精品业务同比降幅最为突出,各业务均陷入增长困境。

拉长时间维度看,1-9月,仅维修业务产值同比增长3%,而轮胎、保养等业务均不及去年同期。

有行业人士表示,今年维修业务同比增长,可能与23年疫情刚放开,车辆行驶里程少且事故率较低有关。

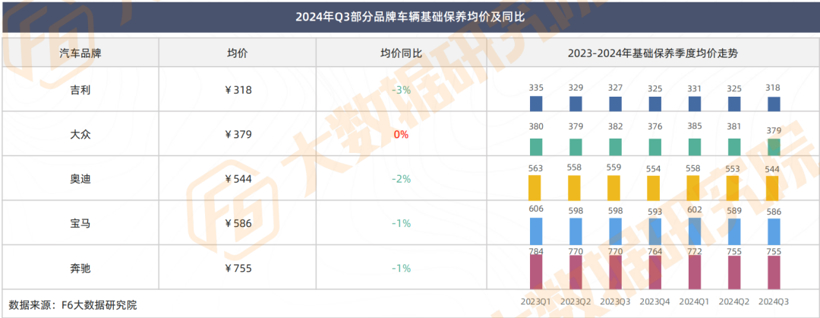

值得关注的是,小保养的价格自今年一季度以来,均有所下滑。

以门店服务的热门品牌车型为例,除大众的小保养均价基本与去年同期持平,吉利、奥迪、宝马和奔驰的均价均小幅下跌。

减振器成增长亮点发动机、润滑油类跌幅大

减振器成增长亮点发动机、润滑油类跌幅大

根据F6报告统计的品类,我们分为五大类来看:

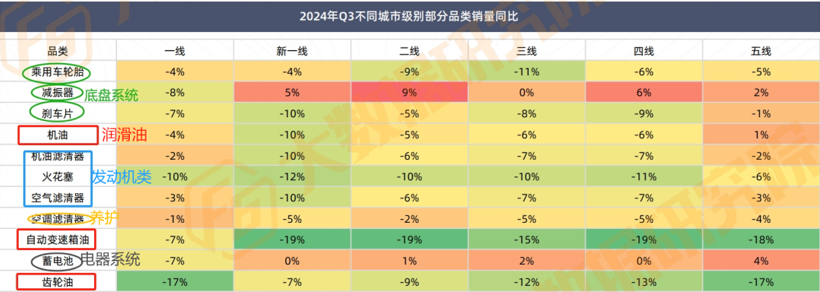

三季度,轮胎、刹车片在各级别城市均有下滑,而减振器成为所有品类中最大的亮点,除一线城市下滑外,在其他各级城市均有较好的增长表现。

随着中国平均车龄增长和汽车保有量增加,减振器逐渐进入更换周期。更重要的是,底盘系统作为修理厂当下颇为关注的“网红项目”,在底盘品牌商和经销商的培训指导下,修理厂凭借短视频媒体加强对车主的底盘教育,深度挖掘底盘相关业务,也是减振器项目增长的关键因素之一。

从宏观市场来看,2024年上半年,汽车减震器市场的销售表现出显著增长。根据市场数据显示,上半年汽车减震器的销售额达到500亿元人民币,同比增长15%。

第二类是润滑油,包括机油、变速箱油和齿轮油。

机油仅在五线城市有增长,变速箱油和齿轮油同比降幅均在10%以上。

第三类是发动机相关,包括机油滤清器、火花塞和空气滤清器。

三大品类在各级别城市均有所下滑,其中火花塞降幅较大,多个级别城市下滑超10%。

第四类是汽车养护类,主要有空调滤清器,无一例外全线下滑。

第五类是电器系统,蓄电池作为代表,除一线城市下滑外,其他各级别城市均有较好表现,五线城市同比增长更突出。

分析完燃油车相关品类的销量涨跌情况后,再结合罗兰贝格关于新能源售后市场的报告,基本可以看到修理厂业务结构重构的面貌。

新能源车使用三电系统(电池、电机、电控系统)来替代燃油车的发动机系统。因此,与燃油车相关的刹车片、机油、机油滤清器、火花塞、空气滤清器、自动变速箱油等品类销量同比降幅都比较大。

而这部分需求的逐渐消失,修理厂及4S店要如何从新能源业务找补回来,成为汽车服务行业的新课题。

新能源车进厂台次近8%修理厂转型压力大

新能源车进厂台次近8%修理厂转型压力大

新能源车对独立售后的影响日益增长。

今年前9月新能源汽车销售832万辆,全年有望达到1200万辆。截至目前,新能源汽车保有量突破2500万台,在汽车保有量中的占比超7%。

随着7-8月,新能源乘用车零售渗透率连续突破50%,新能源车在独立售后门店的进厂台次占比也接近8%。

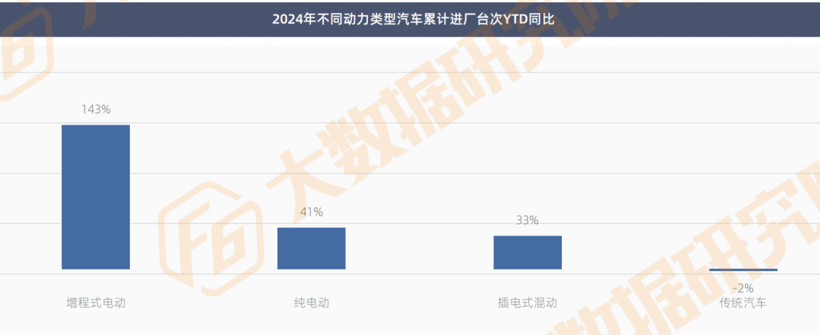

F6的另一组数据显示,今年1-9月,传统汽车进厂台次下滑2%,而不同动力类型新能源汽车进厂台次同比均有所增长,其中增程式电动以 143%的同比增速领先于其他动力类型。

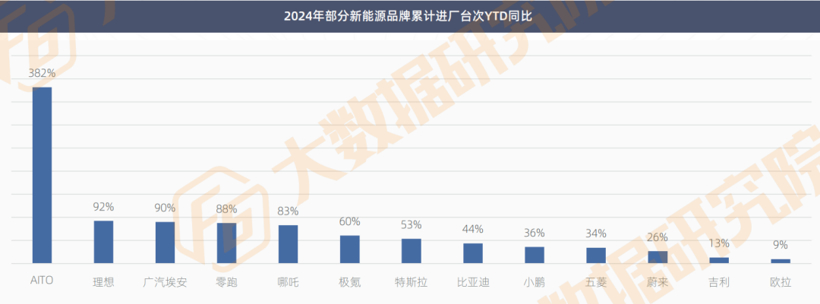

具体到新能源汽车品牌的进厂台次,其中,AITO台次同比增长突出,达382%,理想和广汽 埃安紧随其后,同比增幅均在90%以上。

随着新能源车保有量持续增长,独立售后企业面临的转型压力也在逐渐变大。

当下,新能源售后市场相对割裂,一面是主机厂联动电池厂家和经销商构建相对封闭的售后体系,车企全面控盘的垄断状态下,独立售后企业只能“望梅止渴”;

另一面是猫虎狗、百援、驰加、壳牌、电动工坊等售后大企业从新能源技术培训、门店认证、洗美改等角度切入新能源售后市场,有节奏地实现新能源车全价值链布局。

无疑,新能源售后业务中,“含金量”最高的当属三电系统维修,但这块业务起量还需要足够的时间。

F6大数据显示,从2020年到2023年,能够提供三电维修的门店占比从0.2%增加到1.3%,按1万家调研样本计算,仅有130家可以提供此服务。

有行业人士测算,三电相关的维保需求高峰将出现在2029年左右,这意味修理厂还有足够的时间转型。

从长期看,出保的新能源车主更具价值。如何为这批车主提供服务,赢得他们的信任,将是修理厂需要思考的问题。